Auf eigenem Kurs: Eine Strategie, die nicht auf den Markt setzt – sondern auf Methodik.

Der Berenberg Merger-Arbitrage-Fonds verfolgt eine marktneutrale Strategie, die darauf abzielt, stabile und unkorrelierte Renditen zu erzielen, selbst in Krisenzeiten. Der Fonds investiert in ein diversifiziertes Portfolio laufender Übernahmeprozesse und profitiert von den Spreads zwischen Markt- und Angebotspreis. Der Fokus liegt auf liquiden M&A-Deals in entwickelten Märkten, insbesondere in Europa.

Ziel ist es, attraktive, risikobereinigte Renditen mit geringer Korrelation zu traditionellen Anlageklassen zu erzielen. Dank attraktiver Spreads, regulatorischer Lockerungen und hoher Deal-Aktivität könnte nun ein geeigneter Zeitpunkt sein, diese bewährte Strategie als defensiven Baustein ins Portfolio zu integrieren.

Wie funktioniert Merger Arbitrage?

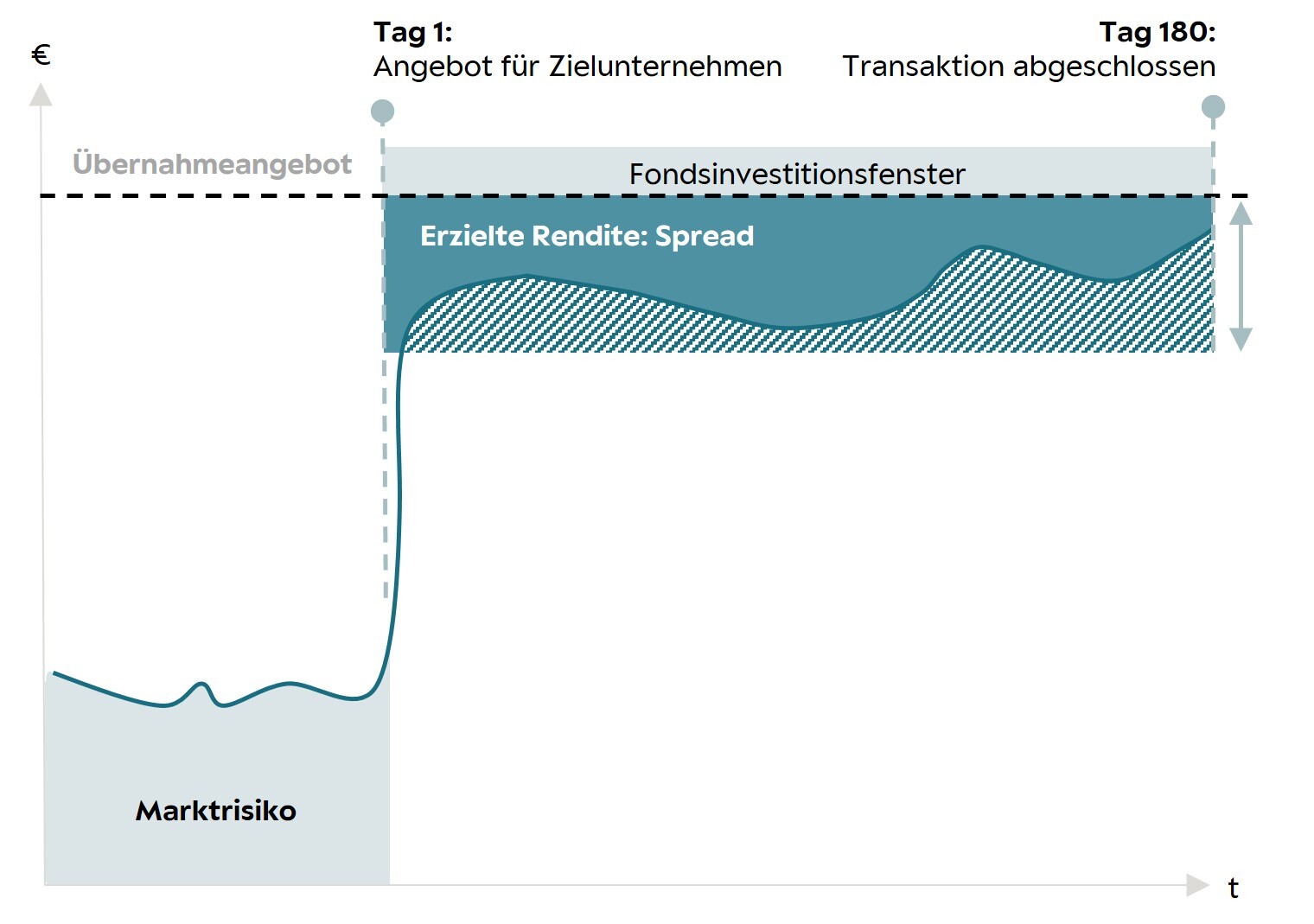

Merger Arbitrage nutzt Kursdifferenzen aus, die im Rahmen von Unternehmensübernahmen entstehen. Wenn ein börsennotiertes Unternehmen übernommen wird, entsteht ein Spread zwischen dem aktuellen Aktienkurs und dem gebotenen Übernahmepreis. Unsere Strategie zielt darauf ab, von dieser Differenz zu profitieren, indem wir die Aktien des Zielunternehmens kaufen und bis zum erfolgreichen Abschluss der Übernahme halten.

Schematische Darstellung

Ziele des Fonds

Unkorrelierte, marktunabhängige Renditen

Portfolio-Diversifikation und Dämpfer gegen Drawdowns

Alternative Ertragsquelle mit sehr begrenztem Zinsrisiko

Warum für Investoren interessant?

Anlageziel: Stabile, unkorrelierte Renditen

Geringe Korrelation zu Anleihen- und Aktienmärkten

Diversifikation

Eignet sich zur Diversifizierung und zur Risikostreuung, insbesondere in Zeiten volatilen oder stagnierenden Marktphasen

Attraktives Marktumfeld

Regulatorische Lockerungen und eine hohe M&A-Aktivität schaffen ein vorteilhaftes Umfeld

Defensiver Charakter

Im Vergleich zu Markteinbrüchen kann Merger Arbitrage Verluste deutlich abmildern und ist widerstandsfähig in Krisenzeiten

Erfahrenes Managementteam

Über 25 Jahre Erfahrung des Teams mit starkem Track Record und 500+ investierten M&A-Deals

Warum mit Berenberg?

Die Verantwortung für die stark Europa-orientierte Strategie tragen Oliver Scharping und Leonard Keller, zwei der erfahrensten Merger-Arbitrage-Portfoliomanager im deutschsprachigen Raum mit zusammen über 25 Jahren Erfahrung in diesem Segment. Beide verfügen über eine gemeinsame Investmentbanking-Vergangenheit im M&A und wurden mehrfach für ihre Leistungen und Track Record ausgezeichnet. Durch ihren klaren Pure-Play-Ansatz, der sich konsequent auf öffentliche Fusionen und Übernahmen konzentriert, streben sie eine weitgehend unkorrelierte und marktunabhängige Rendite an. Durch Berenbergs traditionell starkes Exposure zu Small und Mid Cap Unternehmen in Europa profitieren wir von unseren langjährigen Erfahrungen mit Unternehmen in Übernahmesituationen.

Merger Arbitrage auf einem Blick

Investieren Sie in Merger Arbitrage, eine marktneutrale, liquide Strategie, deren Erträge nicht von Makrotrends, sondern von Unternehmensereignissen abhängen – weitestgehend unabhängig von Zinspolitik, Konjunktur oder geopolitischer Lage.

Merger Arbitrage auf einem Blick

| Anlagestrategie | Der Berenberg Merger Arbitrage Fonds investiert in ein diversifiziertes Portfolio aus laufenden Übernahmeprozessen und vereinnahmt Spreads zwischen Markt- und Angebotspreis. Ziel sind marktneutrale, attraktive risikobereinigte Renditen mit niedriger Korrelation zu traditionellen Anlageklassen. |

| Anlageuniversum | Entwickelte Märkte mit Fokus auf Nordamerika und Europa |

| Benchmark | 100% €STR |

Merger Arbitrage: Chancen & Risiken

| Chancen | Risiken |

|---|---|

| Attraktives Renditepotenzial von Aktien in Übernahmesituationen | Anteilswert kann unter den Kaufpreis fallen, zu dem der Kunde den Anteil erworben hat |

| Entwicklung von Aktien in Übernahmesituationen stabiler als der breite Markt | Hohe Schwankungsanfälligkeit von Aktien, Kursverluste möglich |

| Mögliche Zusatzerträge durch Einzelwert- und Situationsanalyse und aktives Management | Zeitweise unterdurchschnittliche Entwicklung von Aktien in Übernahmesituationen möglich |

| Konsequente Absicherung von Währungsrisiken | Keine Erfolgsgarantie für Einzelwertanalyse und aktives Management |

| Der Einsatz von Derivaten zur Erleichterung bestimmter Anlageverwaltungstechniken, einschließlich des Aufbaus von sowohl "Long"- als auch "synthetischen Short"-Positionen und der Schaffung einer Markthebelwirkung, um das wirtschaftliche Engagement eines Fonds über den Wert seines Nettovermögens hinaus zu erhöhen, kann dazu führen, dass sich das Gesamtrisikoprofil der Fonds erhöht | |

| Eine positive Rendite kann nicht garantiert werden. Die Performance eines Merger-Arbitrage-Produkts kann sich unabhängig von allgemeinen Aktienmarkttrends entwickeln, da sowohl positive als auch negative Aktienbewegungen den Gesamtwert beeinflussen können |

Weiterführende Informationen

Portfoliomanager des Berenberg Merger Arbitrage

Ihre Ansprechpartnerin

Selin Ceylan

Selin Ceylan ist seit Juni 2020 Produktspezialistin für das diskretionäre Aktien Portfoliomanagement Team. Vor ihrer Zeit bei Berenberg war sie im Investment Management Bereich von Morgan Stanley tätig. Selin Ceylan hält einen Bachelor of Science in International Management und einen Master of Finance von der Frankfurt School of Finance & Management.