Aktueller Marktkommentar

Die Aktienmärkte haben sich deutlich erholt. Der DAX erzielte zuletzt mehrere Allzeithochs und auch US-Aktien sind in USD gerechnet nicht mehr weit von ihren Bestmarken entfernt. Getrieben wurde die Markterholung durch massive Aktienkäufe von Privatanlegern, Trumps Schwenk in der Zollpolitik sowie die Umkehr in der Fiskalpolitik: Statt Budgetdefizitreduzierungen soll es nun eine noch stärkere US-Verschuldung geben, sollten Trumps Steuerpläne in die Tat umgesetzt werden. Dies hat weltweit zu einem starken Anstieg der langfristigen Zinsen und zu einer Versteilerung der Zinsstrukturkurven geführt. In Kombination mit Moody’s Rating-Herabstufung der USA hat uns dies veranlasst, unser Gold-Übergewicht in den Multi-Asset-Strategien weiter auszubauen. Schließlich sollten reale Vermögenswerte von den steigenden Geldmengen und der wohl mittelfristig höheren Inflation profitieren. Kurzfristig stehen die Chancen gut, dass die Aktienmärkte durch Aktienrückkaufprogramme und Käufe von unterinvestierten Anlegern gestützt werden. Ab Sommer rechnen wir jedoch wieder mit mehr Volatilität, wenn die Zollpausen auslaufen, sich die Makrodaten eintrüben und die Liquidität abnimmt.

Kurzfristiger Ausblick

Die Q1-Berichtssaison neigt sich dem Ende zu. 79 % der S&P 500-Unternehmen haben bisher die Gewinnerwartungen übertroffen. Dennoch wurden die Gewinnschätzungen außerhalb der Schwellenländer weiter reduziert (siehe. S. 9). In den nächsten zwei Wochen stehen vor allem Unternehmen aus den Sektoren Technologie und Konsum im Fokus der Berichterstattung. Auf geldpolitischer Ebene wird es mit der Zinssitzung der EZB am 5. Juni spannend. Am 1. Juni findet zudem das OPEC+-Treffen zur weiteren Ölförderungspolitik statt.

Am Dienstag werden die US-Auftragseingänge langlebiger Güter (Apr.) und das Conference-Board-Verbrauchervertrauen (Mai) veröffentlicht. Am Mittwoch und Donnerstag stehen das Protokoll der letzten Fed-Sitzung (Mai) und die US-BIP-Zahlen (Q1) an. Freitag folgen die vorläufigen Inflationsdaten (Mai) für Deutschland, der US-Kern-PCE-Deflator (Apr.) und das Verbrauchervertrauen der Universität Michigan (Mai). In der Folgewoche stehen die Einkaufsmanagerindizes (Mai) für die USA und Europa sowie die US-Arbeitsmarktdaten (Mai) an.

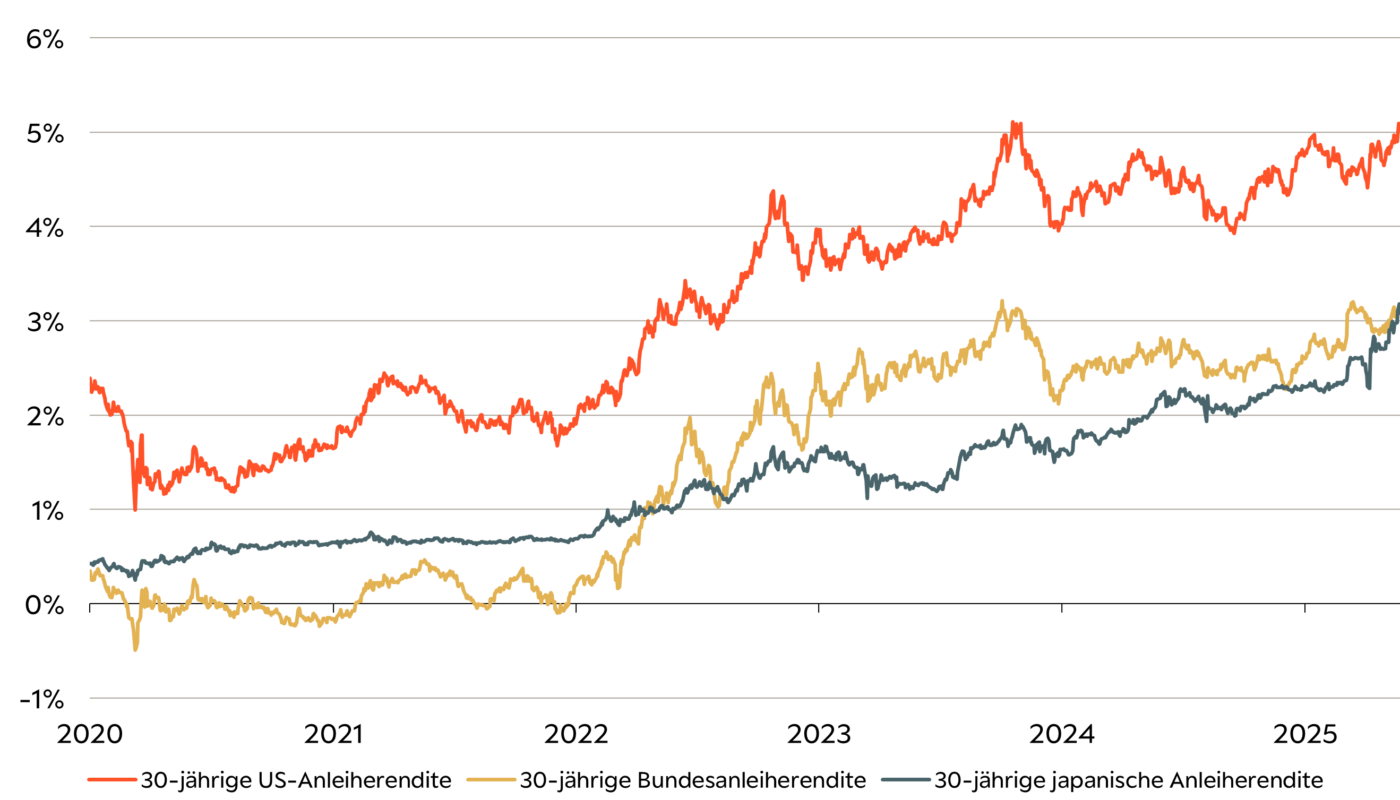

Ausufernde Staatsschulden treiben 30-jährige Renditen immer höher

- Die Renditen von langlaufenden Staatsanleihen stiegen global deutlich an. Insbesondere in den USA lastet die Abstufung von Moody’s sowie die geplanten Steuererleichterungen Trumps auf Anleihen. Die jüngsten Treasury-Auktionen liefen auch noch mäßig. Vor allem internationale Anleger fordern vermehrt eine erhöhte Risikoprämie für das Halten von langlaufenden US-Staatsanleihen.

- Zeitgleich stiegen in Japan die Renditen 30-jähriger Staatsanleihen erstmals über die Marke von 3 %.