Aktueller Marktkommentar

Der S&P 500 verzeichnete in Q2 die schlechteste Quartalsperformance seit dem Höhepunkt der Pandemie-Sorgen in Q1 2020 und das negativste H1-Ergebnis seit 1970. Die Unterstützung der Rebalancierungsflüsse zum Quartalsende durch Pensionskassen währte nur kurz. Die jüngste Flut von Kommentaren der Zentralbanken auf der EZB-Konferenz in Sintra machte erneut deutlich, dass die politischen Entscheidungsträger der Inflationsbekämpfung Priorität einräumen, selbst wenn dies das Risiko einer Rezession birgt. Das Gros der jüngsten Konjunkturdaten hat bereits enttäuscht. Darüber hinaus sehen immer mehr Marktteilnehmer die sehr optimistischen Gewinnschätzungen der Analysten kritisch, nachdem zuletzt weitere Unternehmen ihre Gewinnprognosen für dieses Jahr gesenkt haben. Das dürfte Risikoanlagen weiter belasten. Vor diesem Hintergrund haben wir unsere Aktienuntergewichtung in der jüngsten Erholung noch mal taktisch erhöht, auch wenn wir gute Chancen sehen, dass die Aktienmärkte in H2 ihren Boden finden dürften.

Kurzfristiger Ausblick

In den nächsten Wochen dürften die Unternehmensgewinne im Fokus der Anleger stehen, denn mit den US-Großbanken nimmt die Q2-Berichtssaison ab nächster Woche deutlich Fahrt auf. Vor dem Hintergrund der erhöhten Inflation und der sich bereits eintrübenden Konjunktur sind Enttäuschungen vorprogrammiert. Heute sind die US-Märkte aufgrund des Unabhängigkeitstages geschlossen. Morgen werden der Caixin-Service-Einkaufsmanagerindex (PMI, Jun.) für China, die französische Industrieproduktion (Mai), der Service-PMI (Jun.) für die Eurozone sowie die US-Auftragseingänge (Mai) veröffentlicht. Am Mittwoch folgen die deutschen Auftragseingänge (Mai) und der ISM-Service-PMI (Jun.). Am Donnerstag werden die deutschen Industrieproduktionsdaten (Mai) und am Freitag die US-Arbeitsmarktdaten (Jun.) bekannt gegeben. Nächste Woche stehen der deutsche ZEW-Index (Jul.) sowie das Verbrauchervertrauen (Jul.), die Einzelhandelsumsätze (Jun.) und die Inflationsdaten (Jun.) für die USA an.

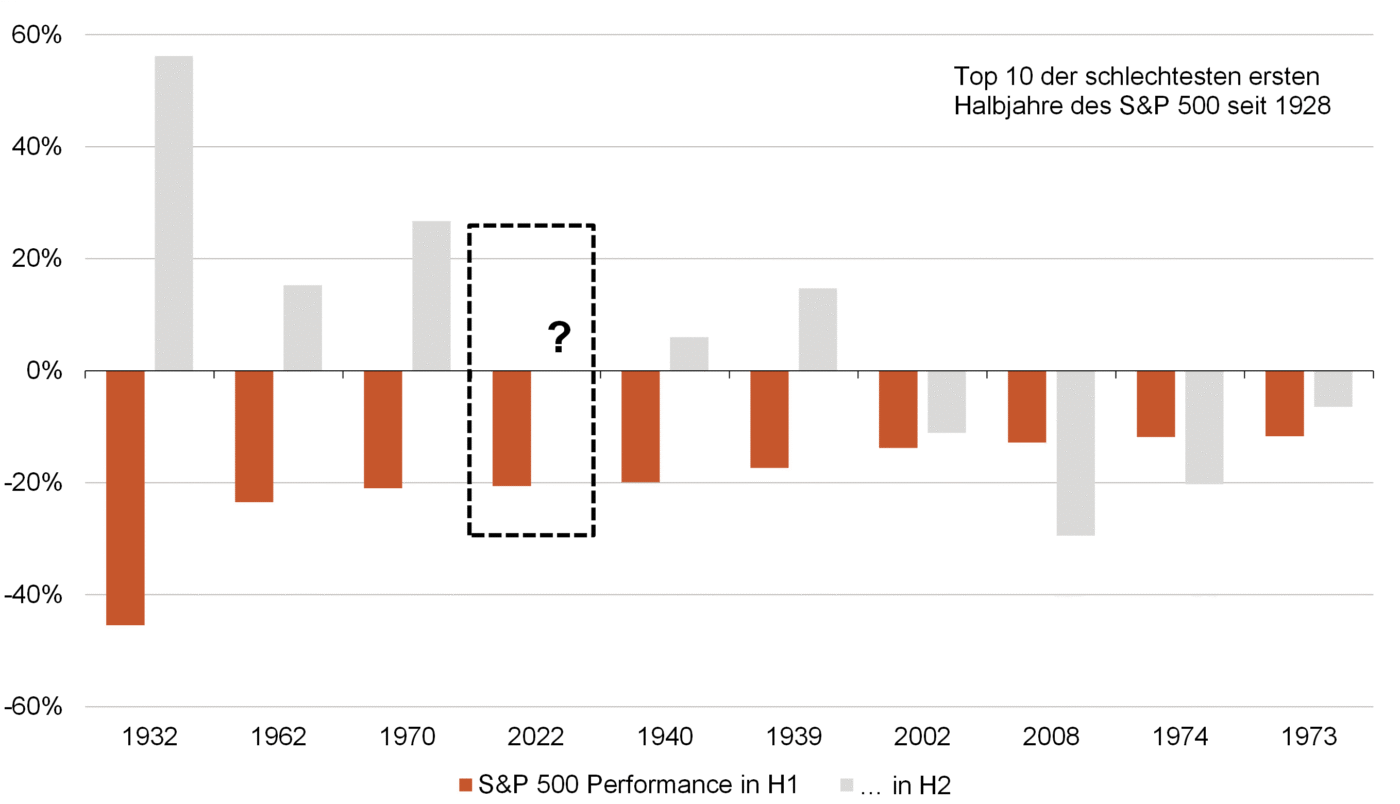

Eine der historisch schlechtesten ersten Jahreshälften liegt hinter uns

- In den letzten knapp 100 Jahren gab es nur 3 Jahre, in denen der S&P 500 eine schlechtere Performance in der ersten Jahreshälfte verbuchte als 2022.

- In allen drei Fällen erzielten amerikanische Aktien in der zweiten Jahreshälfte eine deutlich positive Performance. Allerdings gibt es auch Gegenbeispiele wie z.B. 2008 oder 1974, wo der S&P in H2 sogar noch stärker als in H1 fiel.

- Der weitere Jahresverlauf ist also mit hoher Unsicherheit behaftet. Wir sehen aber gute Chancen, dass die Märkte Ende des Jahres höher als heute stehen.