Aktueller Marktkommentar

Die Aktienmärkte treten nun seit Wochen auf der Stelle. Die höheren Realzinsen in Kombination mit Konjunktursorgen deckeln das Aufwärtspotenzial, zumal auch die erwarteten Unternehmensgewinne trotz robuster als erwarteter US-Wirtschaft tendenziell reduziert und nicht angehoben werden. Die vielfältigen geopolitischen Spannungen sind auch nicht hilfreich und haben jüngst eher Gold und Öl beflügelt. Zeitgleich ist die US-Konjunktur weiterhin robust und die Unterstützung durch nicht-fundamentale ETF-Sparpläne hält an – und dürfte solange andauern, bis die US-Arbeitslosigkeit ansteigt und weniger Geld in die Altersvorsorge fließt. Ansonsten dürfte die Positionierung bei den diskretionären sowie systematischen Anlegern im Aktienbereich tendenziell neutral sein. Bei den Trendfolgestrategien scheint die große Short-Positionierung in Anleihen anfällig zu sein, sollten die Zinsen anfangen zu fallen. Momentan steigen vor allem die langfristigen Zinsen, was zumindest förderlich für die Steepener-Position in unseren Multi-Asset-Strategien ist.

Kurzfristiger Ausblick

Diese Woche startet die Q3-Berichtssaison in die intensivste Woche: 162 Unternehmen des S&P 500 (über 30% des Index), insbesondere Finanz- und Gesundheitsunternehmen, geben Einblicke in die Robustheit der US-Wirtschaft. Von den bisher 86 Unternehmensberichten übertreffen 74 % die Gewinnerwartungen der Analysten. Auf der (geld-)politischen Ebene dürfte es mit der EZB-Sitzung am 26. Oktober und der G7 Handelssitzung am 28.-29. Oktober spannend werden. Am Dienstag werden die vorläufigen Einkaufsmanagerindizes (PMIs) für die Eurozone veröffentlicht (Okt.). Am Mittwoch folgt das ifo-Geschäftsklima für Deutschland (Okt.) sowie die Daten zu den US-Neubauverkäufen (Sep.). Donnerstag stehen die Veröffentlichung der BIP-Zahlen für die USA (Q3), die Auftragseingänge langlebiger Güter (Sep.) und die US-Erstanträge auf Arbeitslosenunterstützung (21. Okt.) im Fokus der Märkte. Freitag folgen die Daten zu Einkommen und Ausgaben der US-Privathaushalte (Sep.).

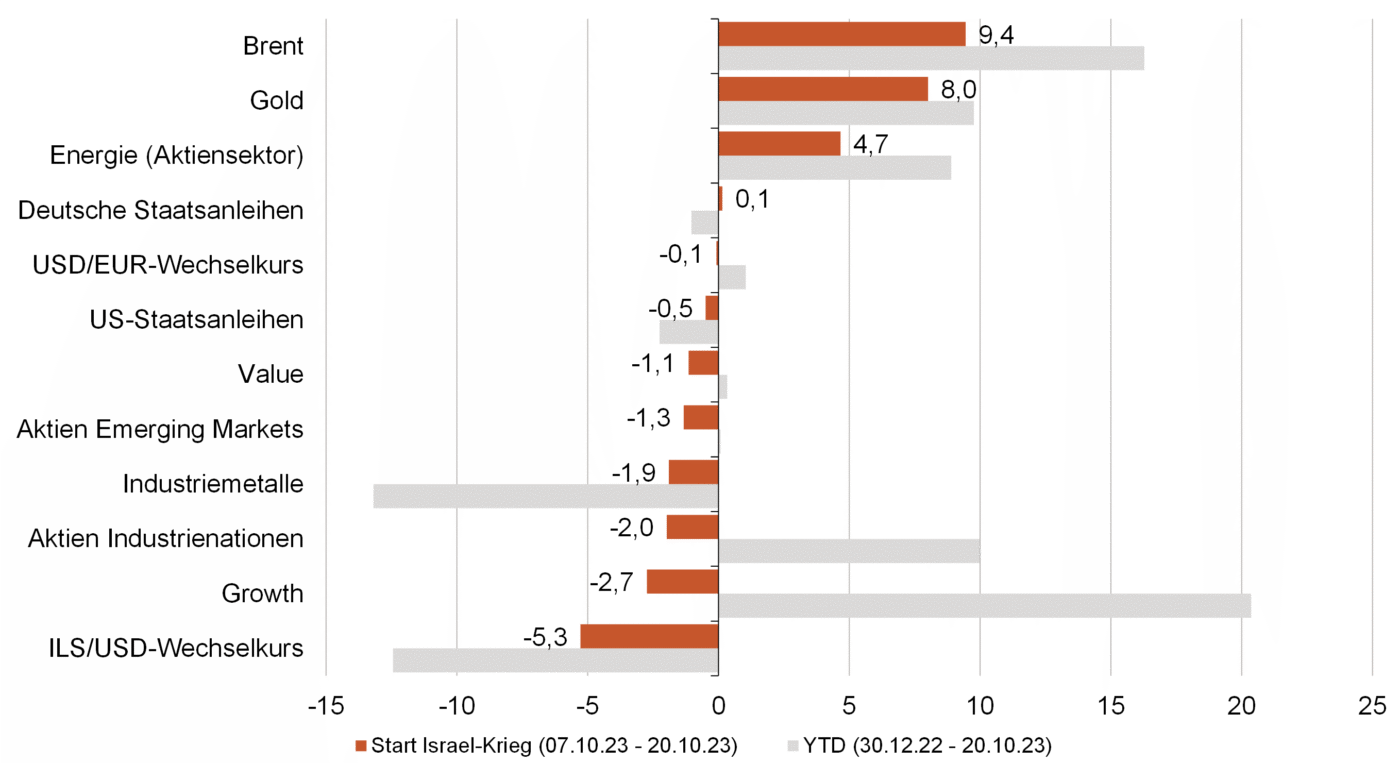

Lediglich Rohstoffe preisen geopolitische Spannungen

- Während der Israel-Krieg die Welt politisch in Atem hält, bleiben die Finanzmärkte bisher noch in einer abwartenden Haltung.

- Aktuell preisen sie den Krieg eher als lokalen Konflikt. Entsprechend gaben Risikoanlagen seit der Verschärfung des Konflikts Anfang Oktober nur leicht nach. Unter der Oberfläche zeigt jedoch die Flucht in sichere Häfen wie Gold und der gestiegene Ölpreis die höhere Unsicherheit. Ohne internationale Eskalation dürften die globalen Wirtschaftsfolgen jedoch limitiert bleiben.